We're sunsetting PodQuest on 2025-07-28. Thank you for your support!

Export Podcast Subscriptions

杨

杨飞鸿

杨飞鸿: 我认为投资的本质在于避免犯第一类错误,也就是做了不该做的事情,这比错过机会更加致命。许多投资书籍都在教你如何赚钱,但很少告诉你什么不该做。生物基因能够代代相传,关键在于如何避免基因传递过程中的错误。在投资中,我们应该尽量避免那些会导致本金永久性损失的错误决策。

即使你拥有80%的选股胜率,但由于好公司非常稀缺,最终的成功概率可能只有53%。因此,避免踩坑比单纯追求高胜率更为重要。提高投资胜率的关键在于避免犯错,而不是仅仅提高找到好公司的能力。段永平的投资理念与本书观点不谋而合,投资的真正本领在于不做什么事情。错过特斯拉是选择大概率盈利方式的必然结果,避免高风险比追逐高收益更重要。盈亏同源,错过特斯拉意味着上行空间减少,但能有效避免下行风险。

我更关注避免踩坑而非错过最佳机会,踩坑是能力问题,而抓住机会更多是运气。生物界的生存法则也是先保命,避免致命风险,投资亦应如此。好的公司会持续带来超预期表现,不断拓展新的业务曲线,实现超额回报。即使没有超预期回报,有竞争力的好公司也能提供合理回报,优于市场平均水平。不要相信浪子回头,投资应基于历史信息,避免押注表现不佳的公司。长期财务健康的公司更具优势,低杠杆使其在极端情况下能生存并实现复利增长。财务健康的公司能更好地适应环境,尝试新业务,实现多元化发展。追求最小的发展速度,稳扎稳打,避免因快速扩张而导致失败。基因的稳定是第一位的,在稳定之上,才能更好地适应环境变化。

Deep Dive

本章探讨了投资中两类错误:第一类错误(做不该做的事)和第二类错误(错过机会)。作者通过数据分析,说明避免第一类错误(选择差公司)比避免第二类错误(错过好公司)更重要,并用段永平的理念"不做的事比做的事更重要"进行了印证。

- 第一类错误比第二类错误更致命

- 好公司稀缺,筛选需高精度

- 80%胜率仍可能失败

- 不做的事比做的事更重要

Shownotes Transcript

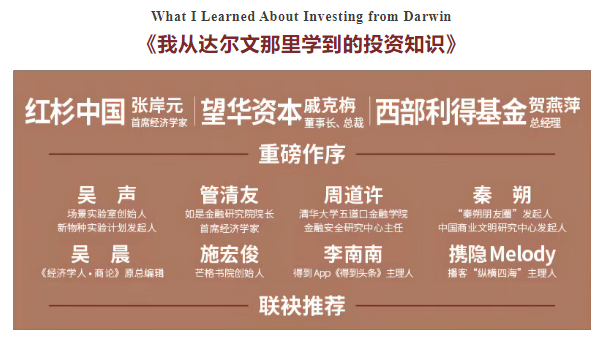

假如你从事投资,这本书将成为一件特别的武器。即使你不从事投资,这本书也很值得阅读,因为它回答了一个人人都关心的问题,这就是,怎样在一个复杂系统里取得持续的成功?

创立年投资回报率 30% 投资公司的“印度巴菲特”首度公开投资秘诀。购书链接)

###

###

一、核心观点提炼

- 投资本质是避免错误第一类错误(做不该做的事)比第二类错误(错过机会)更致命好公司稀缺性导致筛选需高精度(例:80%胜率仍可能失败)段永平理念印证:"不做的事比做的事更重要"

- 幸存者偏差与历史验证优秀企业是历史筛选的幸存者,非预测产物拒绝"浪子回头"型投资(失败企业逆袭概率极低)案例:印度纳兰陀资本17年20%年化回报源于严苛筛选

- 长期复利与合理定价合理价格≠平庸回报(伟大企业能突破估值限制)好公司具备"超预期能力"(如新业务曲线突破)生物学启示:稳定基因传承>短期突变优势

- 行为经济学启示雄鹿博弈:避免致命风险的生存智慧蜜蜂决策:简单规则重复执行>复杂预测索罗斯反身性:市场预期自我实现特性

二、时间码与段落概要

- 00:00-07:31 引入达尔文演化论与投资关联性第一类/第二类错误模型分析(4000股筛选案例)

- 07:31-17:11错过特斯拉的必然性讨论印度纳兰陀资本三原则解读命名文化差异引发的传播思考

- 17:11-30:15财务健康度筛选标准(低杠杆、ROCE>20%)段永平"最小发展速度"理论生物适应性案例(工业黑化蛾演化)财富增长悖论(彩票中奖者悲剧)巴菲特/芒格工作哲学:兴趣驱动>金钱驱动

- 46:44-51:13凯恩斯选美博弈论解析市场预测的自我消解特性动物行为学对风险管理的启示

- 52:35 结尾简单规则的力量(蜜蜂筑巢决策)"做对的事"与"把事做对"的层次论认知迭代的终身修行观

三、延伸思考

- 演化思维应用构建投资组合的"生态位"策略:如何在特定市场环境培养适应性优势企业生命周期分析:将物种兴衰模型应用于行业竞争格局研究

- 反脆弱系统设计从银狐驯化实验看组织文化塑造:渐进改良>激进变革低杠杆企业的生物学优势:寒冬环境中的生存冗余

- 认知迭代方法论建立"认知蓄水池":通过跨学科类比深化投资理解反共识训练:定期挑战"显而易见"的行业共识

- 行为监管启示设计个人投资"交配仪式":强制冷静期的决策机制构建"蜂群式"研究网络:分布式信息采集+中心化决策

加入星球社群),文字稿和PPT在知识星球社群内。

欢迎进入社群交流播客相关问题

【风险提示】:

【风险提示】:

本节目音频内容以及文字信息均不构成投资建议,投资有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。

一切问题咨询可联系(微信):cwzy20230605